《中國投資趨於冷靜市場依舊具有魅力,日本動畫產業報告 2017 摘要》

原文: http://www.acgdoge.net/archives/21752 編輯:香港同人編輯部

在今年的《日本動畫產業報告 2017》中全文提到「配信」329 次,提到「中國」122 次,提到 Netflix 28 次,通讀全篇報告,中國企業、中國資本、中國市場對於日本動畫行業的影響不亞於 Netflix,相較於去年擔憂中國投資過熱導致的動畫行業泡沫,在今年的報告中提到了中國企業面對這幾年在日本投資動畫行業的實際案例,在投資方面也開始多思考更慎重,並不是有錢到處砸,今年的擔憂集中在中國市場政策方面,對於中國資本對日本動畫的影響反倒是更加樂觀。另外今年的報告中動畫光碟市場規模的萎縮與整體市場規模的欣欣向榮產生了強烈的對比,報告中提出了目前日本動畫商業是要走光碟與配信共同發展,互相補充對方的道路。

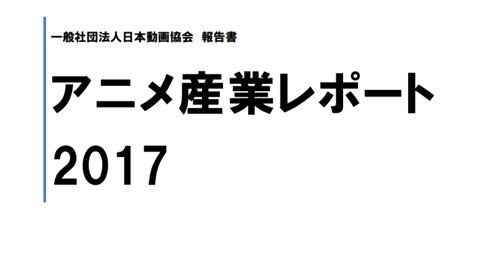

2016 年日本動畫產業市場按照廣義定義數據,市場規模比 2016 年增長 9.9%達到 2 兆 9 億日元的規模,是首次突破 2 兆日元,連續 4 年市場規模增長。而在動畫產業各個領域中,相較於上一年增長的是電影、配信、音樂、海外、Live。相較於上一年減少的是 TV、光碟、商品化權銷售、遊戲。帶領日本動畫產業整體規模增長的兩大動力,是增長了41.4% 的動畫電影與增長了 31.6% 的海外市場銷售。

中國市場的牽引與不穩定

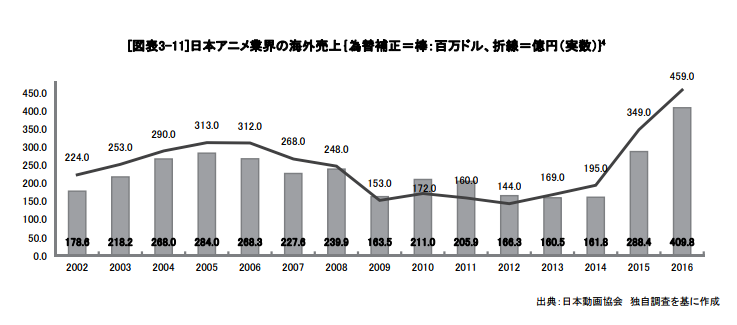

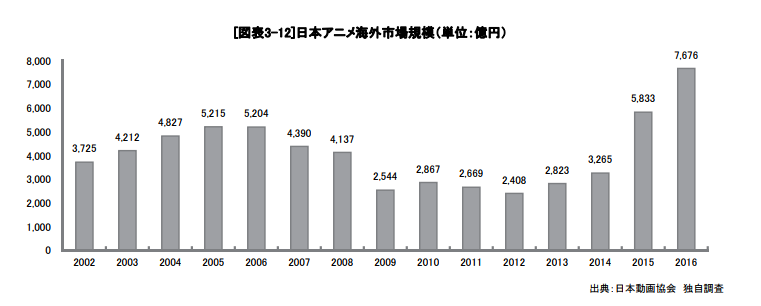

2000 年代牽絆伴隨著「口袋妖怪熱潮」日本動畫在海外銷售急劇增長,2000 年代中期後,由於盜版網站的普及, DVD 光碟市場的的衰弱,中國對海外動畫的規制,彙率以及 2008 年金融海嘯,從 2009 年開始日本動畫在海外市場銷售規模急劇縮小。而打破了日本動畫在海外市場銷售閉塞的,是來自中國的爆買。2012 年中國影片網站優酷土豆與東京電視台達成正式合作企業,愛奇藝與東映動畫簽訂合作契約,成為了日本動畫再次在海外市場發展的征兆。2015 年日本政府著手消滅知名盜版網站,當年日本動畫在海外銷售市場規模增長了 78.7%、2016 年這種增長勢頭繼續維持,中國市場效果很大。

但是在經常以政治為第一優先的中國,情況出現變動的風險較高,2006 年中國限制海外動畫在境內的播出,去年由於薩德部署的影響,對韓國採取了相關措施。由於政治狀況,日本動畫在中國市場規模突然激減的可能性也要充分考慮。除了中國外,日本動畫在海外的銷售 Netflix 與亞馬遜也更多的參與其中,千萬不能忘記如果在中國出現了對於動畫網絡播放規制的話,日本動畫在海外市場前功盡棄的可能性很高。

第四次動畫熱潮的代表作《你的名字》

在《日本動畫產業報告 2016》中,曾經寫過如今日本的第四次動畫熱潮與過去三次動畫熱潮相比不同處在於沒有特別明確引領這股熱潮的核心作品。而如今代表第四次日本動畫熱潮的作品出現,這就是《你的名字》。

在 2013 年宮崎駿監督發表隱退宣言的時候,很多人都覺得從這之後的二三十年,不,甚至是幾十年內都不會出現有著像宮崎駿一樣兼具著很高的創作去與廣泛大眾性的創作者。但在宮崎駿宣布引退 3 年後,就出現了票房 250 億日元,打造出日本國產電影票房史上第二動畫電影的動畫監督。

《你的名字》毫無疑問是繼續促進日本動畫第四次熱潮,但同時還有動畫窗口多樣化的增幅效果,換沿著就是日本動畫商業的發展。在 2016 年日本 TV 動畫的製作分鐘數與劇場版動畫製作分鐘數,3 年幾乎沒有什麼太大變化,但是市場還是在不斷的成長模式,是日本動畫商業體系收益事業化的進化。通過數碼化帶來的媒體活躍化(配信、製作、播出、上映系統的數碼化)與日本獨自的遊樂媒體以及 Live 娛樂產業的興盛,動畫收益的商業環境更上一層樓。

亞文化成為主力軍的 2016 年

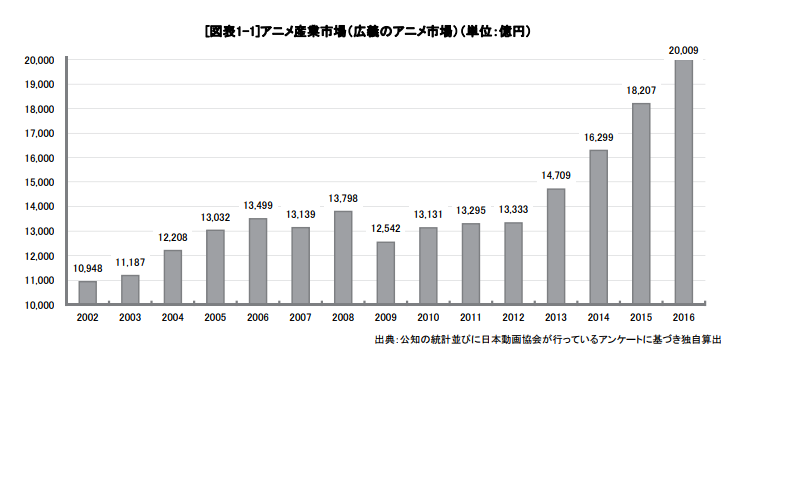

2016 年日本動畫在電影方面的改變比較深刻,《新哥斯拉》、《你的名字》、《在這個世界的角落》三部作品大熱,也就是說過去被稱為「亞文化」的漫畫、動畫、特攝現在已經不能再說是亞文化了吧。2000 年後動畫在日本電影業的存在感就一直增加。在《千與千尋》、《哈爾的移動城堡》的 2001 年與 2004 年經常吸引大家的關注,但是在這兩年之外,吉卜力動畫影響逐漸減弱的情況下,動畫在日本電影市場的份額也是在持續增長。

2016 年日本動畫全年票房 663 億日元,創造了史上最高的票房收入紀錄,日本動畫票房佔到了當年日本國產電影票房的 44.3% ,佔比份額僅次於 2001 年。如果算上《信長協奏曲》與《暗殺教室》這樣的漫畫改編真人電影以及《新哥斯拉》這樣的特攝作品,這些票房總計 1051 億日元,亞文化系電影作品佔到了日本國產電影票房的 70.3%,日本電影 2/3 以上的作品就是動畫、特攝、漫畫改編真人版。

除此之外,2016 年向來評價不高的動畫、特攝電影作品,獲得了很高的評價。在 2016 年日本國內主要的電影獎項,除了演員以外,四個電影獎項中,作品、監督、腳本獎 91% 都屬於《新哥斯拉》、《你的名字》、《在這個世界的角落》這三部作品,其他獎項中 80% 也是屬於這三部作品。這代表了動畫、特攝電影作品獲得了很高的評價,被稱為亞文化的作品,現在已經成為日本映像文化領域的主力軍。

2016 年日本動畫業界市場(狹義動畫市場/製作公司銷售額)

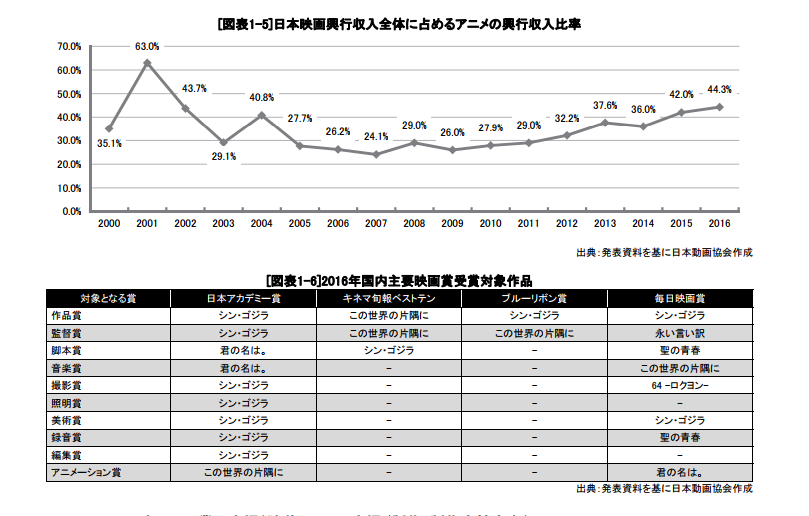

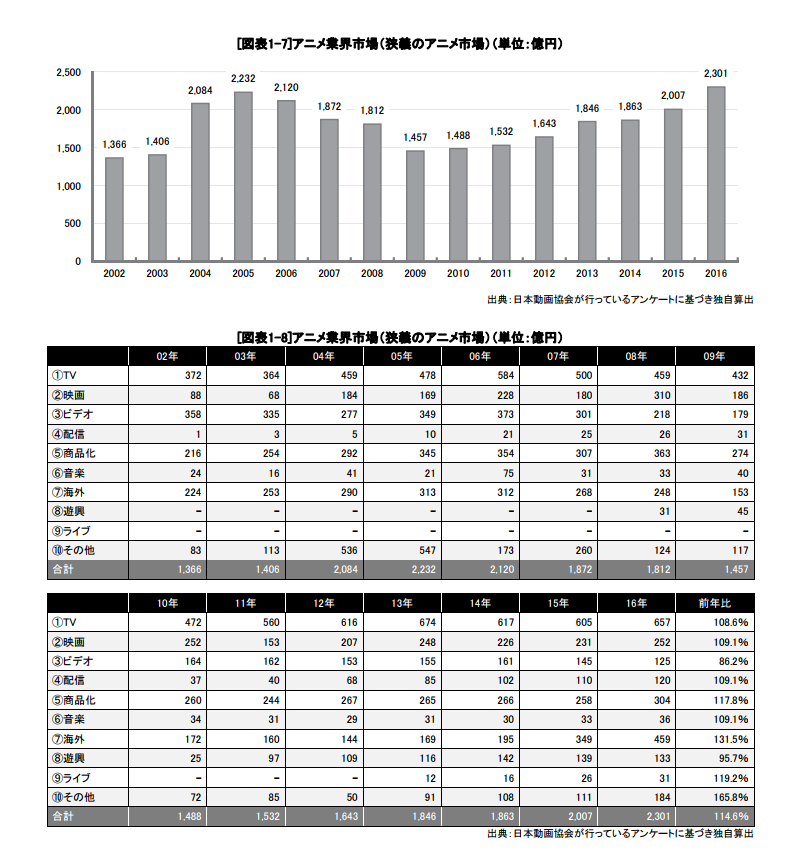

在狹義動畫市場規模上,2016 年伴隨著日本動畫海外銷售額的大幅上升,日本動畫業界市場規模 2301 億日元,是有統計以來的最高值。

但 2301 億日元作為市場規模來講不大, 而被稱為大手水準的動畫製作公司也不多,剩下的更多的是被成為中小企業級的製作公司,外表看似華麗實際內在樸素。最近街頭巷尾提到動畫製作現場總會與黑心壓榨劃等號,這個確實是有企業環境的原因,業界頂級企業與業界小企業在新人雇佣條件方面存在較大差異,這個是無論在哪個行業都共通的情況。2301 億日元這樣的業界銷售規模,在勞動環境改善方面是存在極限的。行業更應該考慮的是獲得作品流通附加值。

最近幾年對於動畫行業的勞動環境問題有著非常奇妙的情況,就是日本動畫產業的中心——製作了很多動畫的電視台——忘了自己的立場。多數情況下,電視台自己就是動畫製作者之一,要是播出報導動畫製作現場慘狀之類節目,應該首先回顧下自己電視台的動畫製作現場情況。最近動畫勞動環境差的鍋經常扣給了製作委員會。「製作委員會責任論」在網上也屢次看到,而在次之前「電視台責任論」是主流,「製作委員會責任論」的增加,是因為採用製作委員會模式製作的動畫增加,但是並不是說「電視台責任論」就沒有了。

實際上動畫產業市場中,相較於上一年度增長最高的不是海外銷售,而是「其他」。這些歸類到「其他」的項目增長了 65.8%,佔到了業界銷售額的 8%。這類「其他」項目銷售額增長的時候,就是動畫產業萌芽出了全新的銷售窗口。在 2004 年日本動畫業界中其他項目的銷售額是 536 億日元,2005 年是 547 億日元,這些其他項目指的是遊樂產業相關的映像製作以及版權使用授權。所以在 2008 年的統計中增加了遊樂項目。

在今年 7 月 Aniplex 發表決算公告,Aniplex 常年是僅次於Bandai Visual 的第二大彈動畫影片製造商。在 Aniplex 的決算中銷售額是 1032 億 4100 萬日元,最終利潤 165.6 億日元。這個銷售額是Bandai Visual 的 4 倍以上。根據 Oricon 的 2016 年白皮書,負責 Aniplex 相關影片商品銷售的索尼音樂,動畫影像銷售額是 94 億日元。在 Aniplex 整體的銷售額中,動畫影像銷售額幾乎沒有太大的份額,從這件事就能感覺到 FGO 這款人氣手遊給 Aniplex 帶來的很大業績貢獻。這個現像也標誌著 Aniplex 不再僅限於動畫影片商品製造商這個單一領域。同時也標誌著迎來了不得不定義動畫與手遊關係位置的時代。

動畫與手遊的關係,大概是存在這誰為主誰為次的主從關係問題,但是從 Fate 系列來看,今後對於動畫和遊戲或許要一體化的作為整體 IP 來對待。

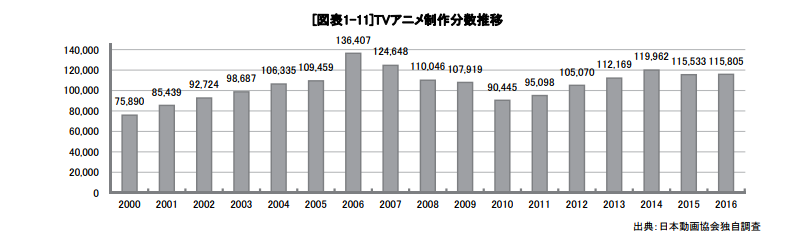

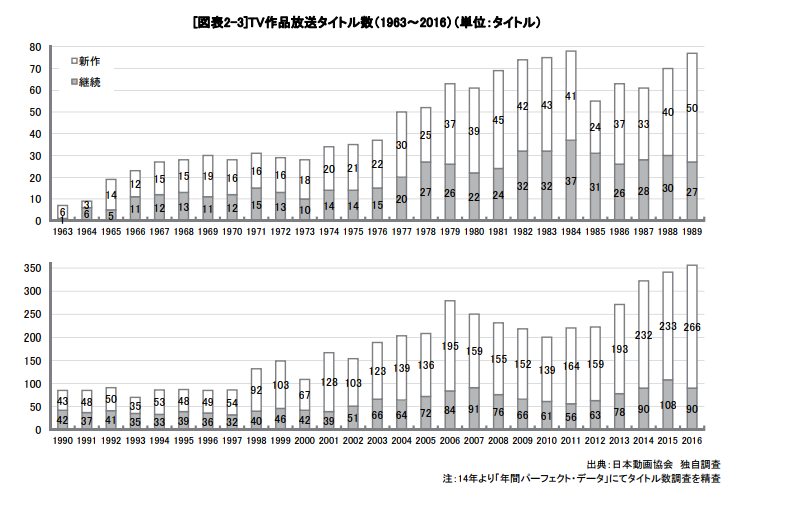

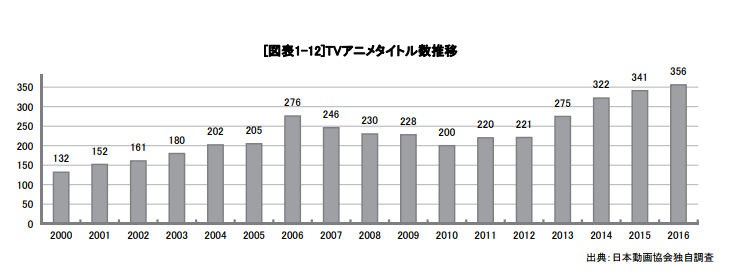

TV 動畫製作分鐘數三年連續持平

以 TV 動畫為中心的日本動畫產業,TV 動畫製作分鐘數,是業界景氣的風向標,不過這三年日本 TV 動畫的製作分鐘數是很微妙的連續持平。

2016 年 TV 動畫製作分鐘數,增長 0.2%,為 115805 分鐘,4 年連續保持在年度 11 萬分鐘水平。前年就提到過的日本動畫製作現場達到極限的「2016 危機」,這一現象現在是真正的表面化了,動畫製作要求的質量年年上升,通過數碼化製作對應生產力也慢慢上升,4 年連續保持在年 11 萬分鐘的產量,這已經是現在動畫作畫的極限點。劇場版動畫 2016 年的分鐘數增加了 51 分鐘,但製作數量減少了 5 部。這也是因為動畫製作的核心部分手繪作畫的限制。

而製作分鐘數持平,市場不斷擴大,迄今為止的日本動畫市場增長模式已經不再適用於現在的動畫(傳統市場增長模式,大熱門作品出現→動畫作品數量增加帶來動畫熱→市場擴大)。這個原因就和之前所說一樣,進入 2000 年代後,配信、遊樂業、Live 娛樂產業等全新的動畫商業窗口增加。當然如果日本動畫沒有「 2016 危機」的話,會出現更多的作品。但無論如何先日本動畫商業力量增加,作品也移動到了全新的商業舞台之上。

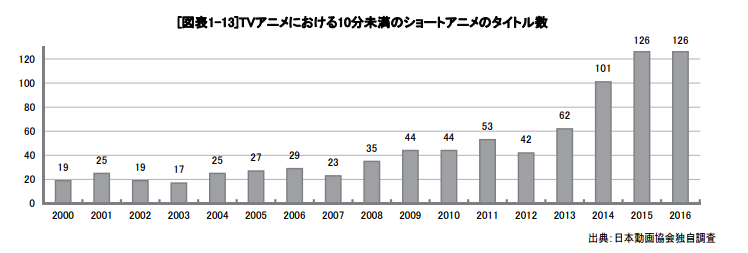

杯麵番抬頭

在製作分鐘數持平的情況下,杯麵番(10 分鐘以下的動畫作品)的數量在增加。杯麵番的增加有兩個原因,生活節奏加快與數碼製作者增加。前者是在日常生活中都能看到的現象,對於電視動畫也存在影響,一直以來 TV 動畫的商業模式以 30 分鐘的新番動畫為中心,而隨著生活節奏的加快,動畫播出的時間也會漸漸縮短。

而在 2000 年之後陸續誕生的數碼化製作者也逐漸成長為商業動畫的戰力,新海誠、吉浦康裕等不是從動畫製作公司出身的製作者們,逐漸的擔任起了劇情大作作品的製作,他們之後的製作者們也陸續的進入杯麵番製作凌雲,2016 危機尚未消失,但補充力量已經在確實的培育之中。

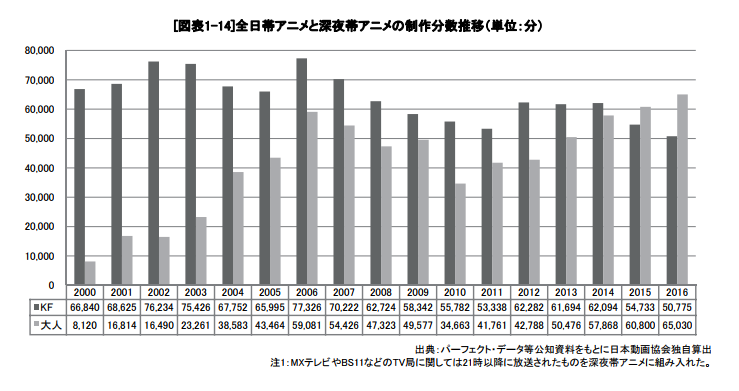

合家歡動畫與大人向動畫製作比重完全交換

2015 年日間動畫與深夜動畫製作比重轉換,深夜動畫製作量大於日間動畫,今年這個差距繼續加大,從世界來看這個情況是相當的特殊。在海外動畫粉絲還是較少,並不看青少年大人向動畫的人還是壓倒性的多。反過來說日本這是走在了時代的前列,是動畫發達國家。大人向動畫的這片藍海還是被日本動畫所獨佔,荷里活動畫暫時之間還無法涉及此領域,日本動畫繼續獨佔市場的可能性存在。

動畫製作費不上漲的理由

日本動畫製作費用的自然增長,主要是因為 Netflix和中國的投資以及工作委托,但也有製作費用並未上漲的聲音。還有很多製作公司都給人並不是很賺錢的感覺,在問卷調查中,顯示出為了提升作品質量確保人才,帶來的成本增加,讓製作公司的確保利潤變得困難。還有通過數碼化製作的方式削減成本,今後動畫製作公司的興衰似乎是取決於如何管理由數碼化製作帶來變化的製作工程。

北美與中國市場亞文化電影的發展

2016 年北美票房前十的作品中,動畫 4 部,特攝 2 部,漫威漫畫改編電影 2 部,DC 英雄電影 2 部,這個和 2016 年日本電影市場動畫特攝是主力的情況幾乎相同。在 2016 年北美動畫在北美電影市場的票房佔比達到了 21.2% 首次超過 20%。如果算上特攝與漫威、DC 的超級英雄電影,這類亞文化系電影作品在北美票房佔比 59.8%。

2016 年根據貓眼電影的數據,中國電影市場上,國內外動畫票房市場佔比 16.4%,中國科幻奇幻電影票房佔比 18.4%,海外科幻奇幻電影(以好萊塢電影為主)佔比 23.4%,合計佔比 58.2%,雖然比不上日本亞文化系作品票房佔比 75.4%(只算日本國產電影佔比為 70.3%),但與美國的 59.8% 是機會相同的數字。世界前三的電影市場喜歡的作品類型是相同的。

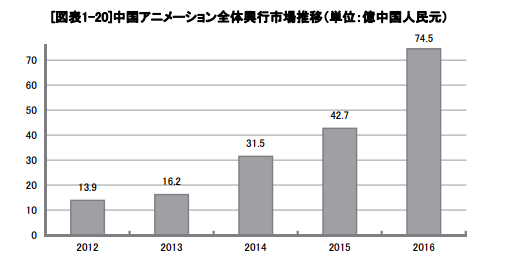

中國動畫的動向

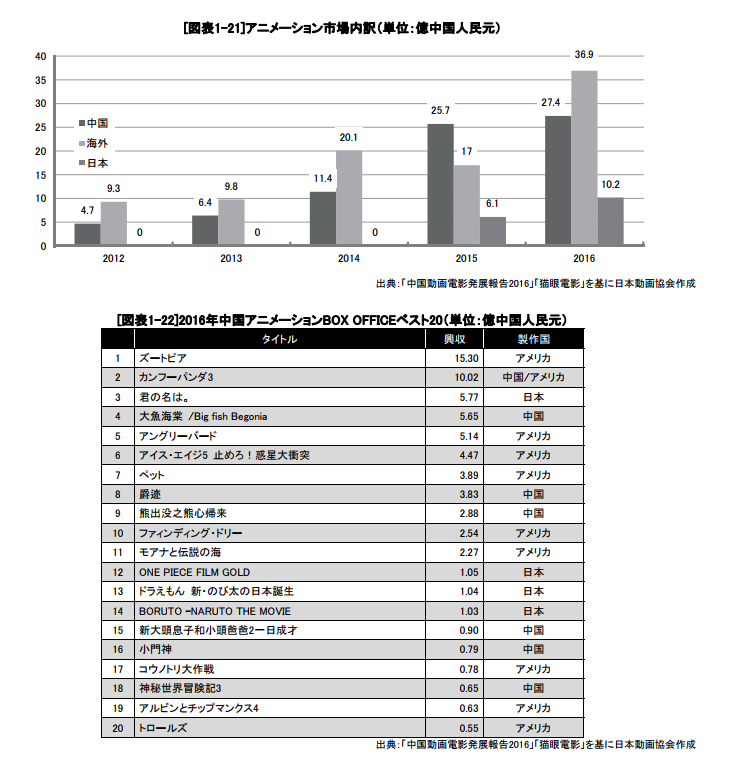

2016 年中國動畫電影市場(國內外動畫在中國市場的整體銷售)票房為 74.5 億人民幣。動畫電影在中國市場增長顯著,對於商業方面的關心也大幅擴大。

實際上中國的電影市場票房主力軍並非中國國產電影,2015 年以後是以海外動畫票房為主(主要是荷里活動畫,2015 年之後加上日本動畫)。2016 年中國市場動畫票房前 20 中,9 部美國作品,6 部中國國產作品,4 部日本作品,中美合拍作品 1 部。2015 年《西遊記大勝歸來》的成功讓國產動畫的有投資活躍的現狀,但是中國國產動畫的成績還沒能追上來。

在大聖歸來之後 2016 年出現了 5.63 億人民幣票房的《大魚海棠》,今年 10 月為止《熊出沒》系列動畫作品,在中國國內獲得了 5.21 億人民幣票房,成為 2017 年中國國產動畫票房第一。除了《熊出沒》這樣的定番作品,中國國產動畫並不是一年都會出一部人氣作品。

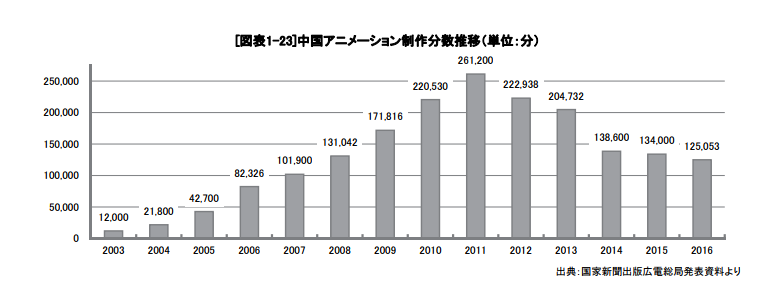

中國動畫製作國家主導的泡沫已經完全的過去了,2016 年中國國產動畫製作分鐘數為 125053 分鐘,日本 TV 動畫製作分鐘數還在其之下,這是中國國產動畫商業成長的表現,回歸到了合理的製作分鐘水平。不過從廣電總局的數據中並不知道對於中國的網絡動畫情況能掌握到什麼程度,但中國動畫產業確實是從國家主導過渡到了民間主導。

動畫配信給日本動畫產業帶來的影響

2016 年到 2017 年,新參加動畫行業的企業增加,給市場帶來了活力,而給日本動畫行業帶來衝擊的是網絡配信平台企業、中國企業還有遊戲企業。

首先影片配信市場在日本持續增長,影片配信平台企業生機勃勃,不僅是獲得製作委員會模式製作的作品的配信授權,還積極的參與製作新作動畫,作為全新的動畫關聯企業存在感增加。而其中相當引人注目的是美國的 Netflix,2017 年 8 月 Netflix 舉辦的動畫發布會上令動畫業界震驚,《惡魔人》、《刃牙》、《聖鬥士星矢》等知名原作改編動畫在內, Netflix 在發布會上公布了多部動畫作品。其商業伙伴包括東映動畫、TMS 等日本國內主要動畫企業,Netflix 積極的投入資金與日本動畫企業合作。

Netflix 預定投入的製作資金,比以往的 TV 動畫製作費用要高,在動畫光碟銷售停滯不前的時候,動畫相關的各個公司對於 Netflix 帶來的全新商業收益模式都抱有很大的期待。亞馬遜在日本也開設了 Amazon Prime Video 服務,亞馬遜對於購買既有作品的獨佔配信權十分的積極,但亞馬遜現階段原創的動畫內容很少。

日本國內也有很多影片配信平台,其中最為注目的是 Abema TV,Abema TV 是朝日電視台與 CyberAgent 共同出資成立的。而在配信領域發力的不僅有 IT 企業、電視台,還有動畫公司,Sunrise 製作了專門配信動畫內容《機動戰士高達雷霆宙域》,不依存於特定的配信平台,在各種各樣的平台上配信。Aniplex 亦推出了物語系列 APP 專門配信「歷物語」動畫。

從買買買到重新思考的中國企業

對於日本動畫投資的全新金主中國企業,從 2015 年開始就十分關心,當初中國企業在日本動畫中展開的商業活動主要是購買中國地區的動畫配信權,2016 年開始中國企業對製作委員會注資,中國企業企劃,向日本動畫公司發出製作訂單等商務活動領域擴大。實際上在 2016 年製作了很多以中國出資為中心的動畫作品,還有中國國產動畫在日本電視台播出,看到中國企業活動的機會增加了。

但這些中國系動畫很少在日本形成當初期待的話題和人氣,對於這些成果有所懷疑的看法也有增加。因此 2017 年中國企業在動畫製作出資時在仔細考慮的基礎上更加的慎重。當初因為中國企業積極購買而備受觀眾的動畫配信權購入價格,也顯露出了冷靜。

即便如此,中國商業仍然存在的很大可能性與極大的魅力,這一事實沒有改變。對於日本企業來說中國市場存在很多的日本動畫粉絲,無論如何都是想要進軍的市場,對日本動畫企業來說進軍中國市場的課題是如何跨過限制很多的高市場門檻,雖然現在日本動畫公司在中國市場是以銷售配信權與映像化授權為中心,但今後還是被期望在商業上有所發展,對於中日兩國企業來說都進入到了重新考慮更有效的日本和中國動畫商業的階段。

令人感到中國市場龐大可能性的就是 2016 年 12 月在中國上映的《你的名字》,在大陸票房最終為 5.7 億人民幣,換算成日元超過 95 億日元,同時也更新了日本國產電影在中國票房市場的紀錄。2016 年在中國市場上映的劇場版動畫增加到了 9 部,日本動畫在中國的配信也在繼續,中國的全新動畫商業模式的可能性被中日兩國所關注。

在海外內容限制很多的中國,日本作品還有在另一個領域收獲了極大的成功,就是源於動畫的手機遊戲,Bilibili 代理的 FGO 國服,萬代南夢宮授權中國本地化開發運營的《龍珠 Z》手遊的大熱,都給日本相關企業帶來的大量的利潤。反過來說,在中國市場要是沒有動畫的高人氣強力 IP,日本的手遊很難獲得成功。可以看到動畫與手遊配合展開,將成為日本 IP 在中國市場成功的一條道路。

遊戲公司相繼成立動畫企業集團

最近日本的遊戲公司在積極的向動畫製作領域發展,Cygame 在《巴哈姆特之怒》第一季動畫之後成立了動畫事業部,積極的企劃動畫作品,2016 年成立了 Cygames Pictures,Cygames 的母公司CyberAgent 與朝日電視台成立了的 Abema TV 也在向動畫製作出資。

在艦 C 與刀劍亂舞頁遊方面大獲成功的 DMM 在今年 3 月設立了 DMM Pictures 正式參戰日本動畫行業。Cy 與 DMM 的特長不僅僅是將自己的作品動畫化,目標是參與領域更寬廣的作品。例如 Cygames Pictures 推出了《銀翼殺手 2049》電影聯動的前傳動畫《銀翼殺手 2022》。DMM 對森見登美彥小說改編的《有頂天家族第二季》動畫出資。

以前遊戲公司動畫化是限定在自己公司的作品中,而現在要投資更多的類型的動畫,遊戲公司將會更積極的參與到動畫商業當中。同時也有女性向的手遊公司設立動畫製作公司。

在日本的遊戲市場中,手遊市場非常大,手遊不僅對於遊戲公司,對於動畫企業魅力也非常的大。遊戲企業進軍動畫的同時,動畫企業也在接近遊戲。Aniplex 、delightworks、型月共同開發的 FGO 手遊就是其中成功代表作,FGO 為相關各公司都帶來了很多的利潤。

還有 Avex Pictures 收購了遊戲公司ixtl,在公布出資收購的時候,就談到了《Muv-Luv》這部作品的手遊化展開。Avex 之前也推出了人氣動畫《阿松》改編的手遊,積極的在手遊市場展開業務。

變化的日本動畫公司

動畫製作人員不足情況依舊深刻。2016 年到 2017 年人手不足成為動畫播出延期頻繁出現的主要原因。動畫製作數量增加超過預定,讓動畫現場環境變得更加嚴苛,行業人才培養也跟不上。

對於動畫行業的危機感很強,日本文化廳發起了培育年輕動畫製作者的人才育成企劃「動畫之卵」,改善動畫製作現場環境的公司也有增加。但這些措施需中長期時間才會顯露出效果,製作人員數量不足的問題不會馬上改變。而引起注目的是 CG 動畫製作公司開始自己擔任動畫的主承包方、2017 年 Orange(《寶石之國》)。Digital Frontier (《Infini-T Force》),Graphinica (《十二大戰》)等在 CG 製作領域方面成長的公司,開始擔任 30 分鐘的 TV 動畫製作主承包方,手繪動畫製作公司生產能力的不足就積極活用成長的 CG 動畫製作公司來彌補。

而 CG 動畫公司也很積極的展開業務,三次元在東京、京都、福岡、名古屋等地設立製作工作室,確立了複數工作室的製作體制。而且 CG 動畫公司培養出的工程管理技術反用於手繪動畫,三次元與Graphinica 不僅是製作 CG 動畫,也積極的導入數碼化作畫。

動畫製作公司中,也有公司冒著更大的風險為了擴大收益,將自己的業務範圍擴大到除了動畫製作以外的領域中,實現與製作業務一起成長。

例如不通過製作委員會,直接與配信公司合作,Netflix 等一部分配信平台不僅只找動畫製作委員會,也有直接與動畫公司接觸進行合作的傾向。製作公司使用自己的資金製作作品,獨佔配信權銷售給配信平台,作品的全部權利都是屬於動畫製作公司自己。

Production I.G 與 Netflix 共同製作的原創動畫《B:The Bigining》就是先進案例,Production I.G 除了這部動畫外, Netflix 的獨家動畫《CYBORG 009 CALL OF JUSTICE》是石森 Production 與 Netflix、Production I.G 共同出資製作。配信作品以外,Production I.G 所屬的集團在《魔法使的新娘》動畫中出資佔比 60% 以上,《銀河英雄傳說》新動畫的製作也是以 Production I.G 為主體,不只是 Production I.G ,今後有力的動畫製作公司,將會更多的以製作動畫以外的收益為目標。

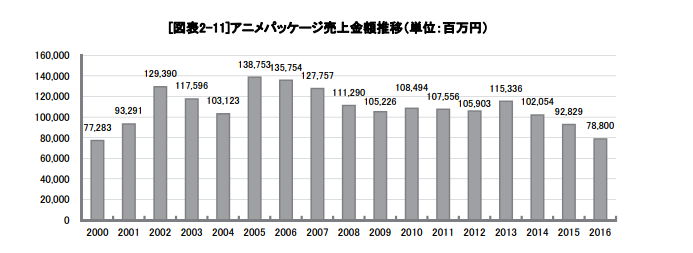

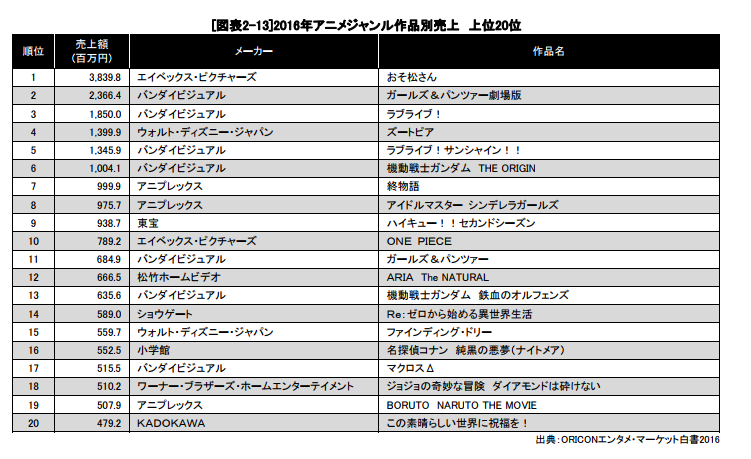

動畫光碟市場出貨金額連續三年減少

2016 年日本動畫光碟銷售額為 788 億日元,已經連續下降了 3 年,是在 2000 年以來,時隔 16 年再度年度光碟銷售額不足 800 億日元,三年來日本動畫光碟市場銷售額減少了 3 成。日本動畫光碟在 TV 劇場版動畫數量居高不下、劇場版票房與海外銷售額增加,業界全體市場規模上升的基調下一直減少,與其說是動畫行業不景氣,更多的是顯示出了光碟商業模式迫在眉睫的巨大轉折點。

進入 21 世紀後,不局限於動畫,娛樂內容各領域中數碼化急劇發展,數碼化的發展給音樂 CD、書籍之類實體商品帶來的影響顯而易見,光碟也是受影響的其中之一。實際上音樂 CD 與漫畫雜誌的銷量,2000 年前,從 90 年代開始就有下滑趨勢,而與之相對的是動畫光碟在 2010 年以前機會沒收什麼影響、

動畫光碟的銷售額,在 OVA 製作活躍的 90 年代中期迎來了的最初的高潮,1996 動畫影片制品的銷售額是 1068 億日元,OVA 熱潮退去後,1999 年這個金額為 709 億日元。進入 2000 年後伴隨著深夜動畫的普及與動畫製作數量的增加,動畫影片制品銷售額再度擴大。而且這時觀眾也有從 LD 制品轉換為 DVD 制品的需求,2005 年日本動畫光碟銷售額 1388 億日元,這是目前為止年度動畫光碟銷售額的最高紀錄,是第二次高潮。

但是伴隨著日本動畫熱潮在海外的消退,以及 2007 年金融海嘯雷曼兄弟銀行破產危機,日本動畫製作的數量減少,光碟銷售額也是減少趨勢,2010 年前一直是減少趨勢,2008 年到 2011 年動畫光碟銷售額是從 1050 億日元到 1100 億日元之間穩定浮動。2013 年大幅增長到 1153 億日元,與 2000 年代後半開始光碟市場整體萎縮傾向相對照的是,日本的動畫光碟與其他類型作品不同,是一直視為能夠靠著觀眾購買維持的重力抵住,但是 2014 年以後的數字顛覆了這個看法。

動畫光碟銷售額的減少與日本動畫配信市場的成長被認為是存在關係的,2015 年內容和服務充實的外資配信平台 Netflix 與 Amazon Prime Video 登錄日本市場,日本國內已有的配信平台為了與其對抗,也大幅提升了自己的服務充實了內容,一部分動畫觀眾,開始從原先的購買光碟轉向配信市場。另外一點就是動畫粉絲的消費行為的變化,動畫業界全體市場近年持續成長,其中有周邊、音樂、Live 等領域,動畫的享受方式多種多樣,動畫觀眾也從原先的光碟消費向各領域的消費擴散。

2016 年日本動畫光碟銷量的佔比在日本國內光碟市場下降為 26.9%,即便如此日本動畫依舊佔據了日本光碟市場 1/4 以上的份額,如果算上海外動畫光碟在日本的銷售額,總體動畫在日本光碟市場的佔比超過 30%。這是因為動畫光碟的銷售單價要比其他作品光碟高,在日本光碟市場動畫的存在感依舊很大,不如說動畫未來的全新光碟商業模式被相當期待。

具體在光碟銷售領域,2016 年的榜首是 Avex Pictures 發售的《阿松》動畫光碟,銷售額為 38.4 億日元,緊跟其後的是《少女與戰車》劇場版光碟銷售額 23.6 億日元,LoveLive! 系列光碟 18.5 億日元。不過排在年度銷售額第一位的阿松與排在第 20 位的《為這個美好的世界獻上祝福》銷售額差距是 6 倍之多。考慮到 2016 年製作的作品數量,人氣作品與非人氣作品之間的銷售額差距很多,形成銷售額的兩極分化。

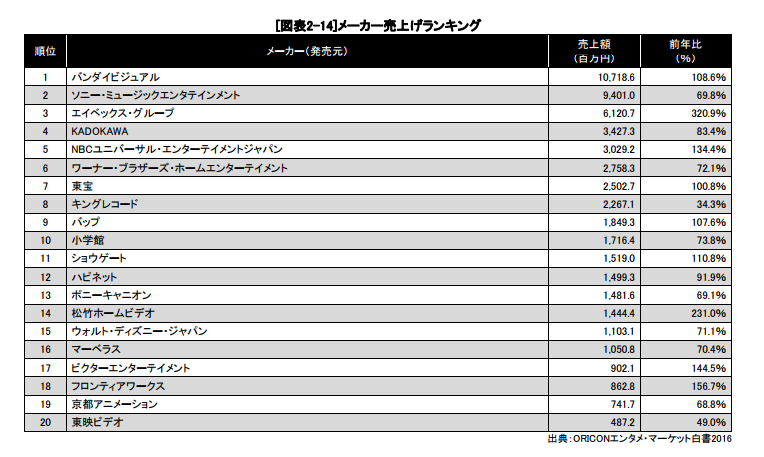

2016 年借助阿松的大熱 Avex Pictures 的公司銷售額是 61.2 億日元,是上一年度同一數字的 3.2 倍,大人氣作品給公司的業界帶來的牽引也很大,近年來的銷售額兩極分化現象,讓動畫商業成功與否的風險也擴大。

在光碟製作發行商方面,Bandai Visual 憑藉《LoveLive!》系列、《少女與戰車》、《機動戰士高達獨角獸》等大型人氣作品,公司銷售額為 107.2 億日元,而Sony Music Entertainment的銷售額是 94 億日元。Bandai Visual 的銷售額增長為 8.6%。Sony Music Entertainment則是減少了 30.2%。Bandai Visual 與Sony Music Entertainment兩家動畫光碟發售巨頭與其他公司之間的距離越拉越大。

動畫光碟的收藏價值

動畫光碟與動畫配信各有所長,兩者肯定不可能在機能方面完全一致,動畫光碟的特長就是保存收藏的功能突出,未來的動畫光碟是要突出收藏價值,配信平台的作品基本上作品不是配信平台所持有,而是配信平台購買了配信授權放在平台上播放,而授權費的支付是為了追求相應的經濟價值與播放量,如果無法達到相應的數據水平的話,也會出現配信合同突然中止的情況。配信是可以讓人隨時隨地的觀看作品,但是在保存收藏方面的功能卻意外的很弱。實際上無法通過配信觀看的作品,今後也有增加的可能性。

配信的商業架構負責了類似數字版光碟的職責,只要購買一次,之後無論何時都能自由永遠的作為自己的東西鑒賞作品。然而現在日本影片配信銷售額不是很高,影片配信尚未成為主流,一旦配信平台運營結束的話,就會出現本應該永遠能看到的作品再也無法訪問平台觀看。而光碟則是只要在手裡就能一直觀看,這是光碟的有限,今後收藏價值依舊是光碟的重點。

日本網絡配信市場

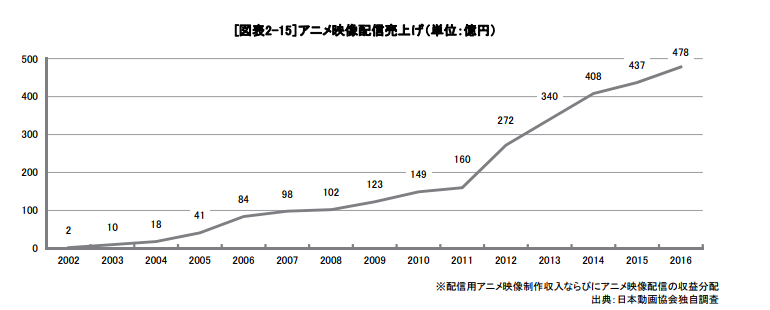

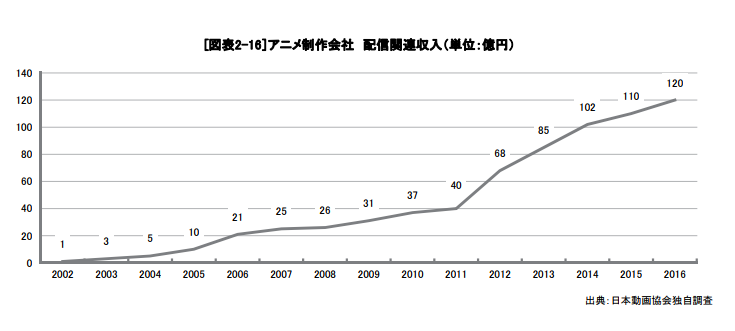

2016 年日本動畫配信市場規模為 478 億日元,增長 9%,在 2015 年的 7% 增長後依舊是穩固增長,而日本影片配信市場整體銷售額在 2016 年是 1619 億日元,動畫在日本配信市場推測佔到 3 成左右的份額,3 成的份額也和日本動畫在光碟市場的佔比接近。

日本動畫製作公司在 2016 年一年內在動畫配信方面的相關收入是 120 億日元,相比 2015 年增加約 9%,是 10 年前 2007 年收入的 4 倍多,動畫配信市場擴大,動畫製作公司的銷售額也在增加。不過現在 9% 的增長數字,與 2012 年 70%,2013 年的 25%,2014 年的 20% 兩位數增長相比,增上幅度減小,配信相關的收入也進入了一個成長放慢的階段。製作公司在動畫配信相關方面的收入,在 2017 年之後反而可能會繼續增加,Netflix 的參戰,其中有的是配信公司直接與動畫公司洽談合作,製作公司在動畫配信方面的參與擴大,從 2017 年開始配信的原創動畫作品開始增加,2018 年將會有相當多的動畫作品在配信平台獨佔播出。

在配信市場擴大的同時,配信企業之間競爭激烈,在網絡配信熱潮中有新的巨頭參與也有黯然退場者,今後在日本配信市場,相關配信企業的課題也是如何增強資本力量,聯合企業,確保有力的內容來在競爭中生存下來。

對於動畫配信,可以與日本傳統的動畫光碟商業模式互補,現在動畫配信已經對於動畫製作相關部分產生相當大的影響力,給動畫業界構造的變化也帶來了極大的影響。但是目前由動畫光碟所支撐的動畫商業體系不可能全部由配信來代替,動畫光碟也有動畫配信無法替代的機能,Netflix 獨佔、先行配信的作品數量以一季動畫來看並不多。對於一部作品投入大量資金,必然是不追求作品數量。現實來說今後是動畫配信與動畫光碟並存的商業模式。配信可以讓動畫向更廣泛的一般觀眾展示,根據作品的特色,由在配信商業模式上成功的作品,也有在光碟模式上成功的作品,光碟與配信並存的話可以實現豐富日本動畫,兩者之間或許是相互補完的關係。

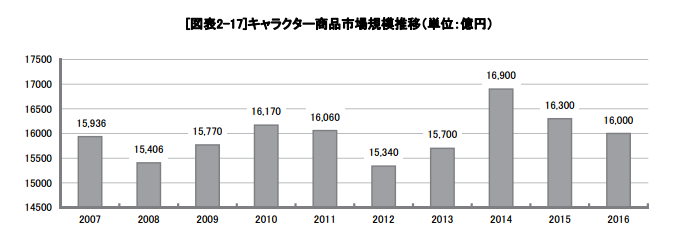

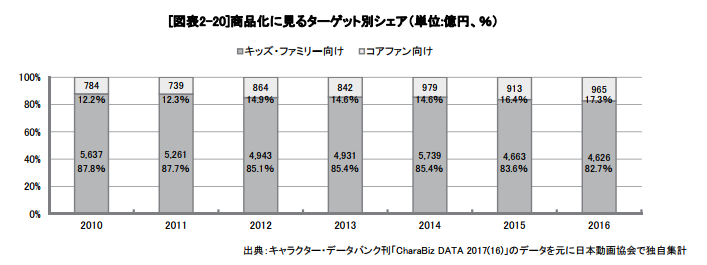

商品化二次利用

2016 年日本動畫角色商品的零售市場規模相較於前年下滑 1.8%,市場規模依舊維持在 1 兆 6000 億日元的水平。角色商品零售市場規模數字統計中不包含手遊與 Line 皮膚的數字商品銷售,如果算上這部分,市場規模是要超過 2 兆日元。

而引領角色商品市場的依舊是女性向商品,動畫中《美少女戰士》、《阿松》,遊戲裡的《刀劍亂舞》相關商品銷售勢頭良好,《口袋妖怪 GO》的配信讓《口袋妖怪》人氣再度點燃,大人向的商品發展趨勢也良好。而在這個市場上也出現數碼商品比實體商品的收益更大的案例。

2016 年動畫角色商品市場的 87.2% 份額是屬於合家歡類的作品例如《魔法使光之美少女》《龍珠超》等,不過相較於之前市場份額微微減少 0.9%,這個和日本小學生觀眾忙於學習,觀看電視的時間減少有關,還有就是孩子們現在通過網絡觀看作品的機會增加,這種通過網絡觀看作品的潮流也波及到了日本學齡前兒童,這讓長期以來以電視為中心架構的角色商業模式迎來了分歧點。

而傳統的核心向觀眾商品市場份額為 17.3%,增長勢頭繼續,特別是女性向市場持續向好,特別是《Yuri!!! on ICE》,在第一次播出結束後大量的商品化咨詢殺到,截止到 2017 年 5 月時點Yuri!!! on ICE周邊數將近 700 種,獲得商品授權公司半年內擴大到 70 家以上。

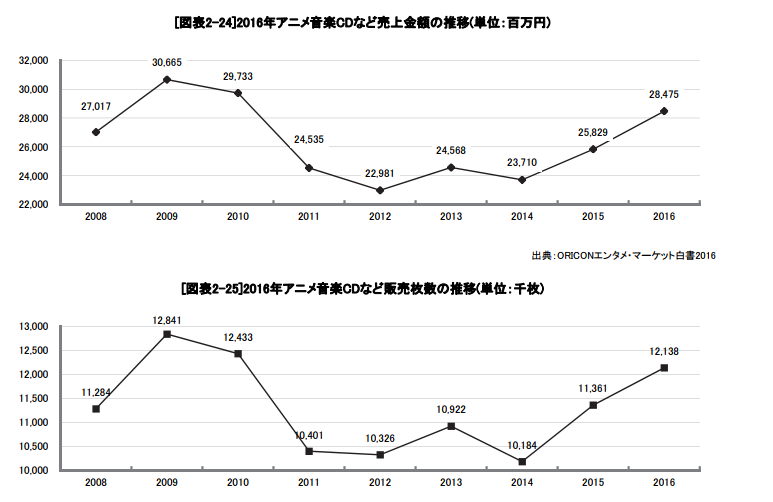

動畫音樂依舊逆勢增長

日本動畫音樂在日本整體音樂市場不景氣的情況下,依舊持續增長,動畫音樂 CD 銷售額在 2016 年為 284.7 億日元比上一年度增長 9.7%,而 2016 年日本音樂 CD 銷售額為 1777 億日元,相較於 1998 年的巔峰銷售額已經下滑了 7 成。報告中推測動畫音樂配信市場在 2016 年規模為 51 億日元,動畫音樂影片(演唱會 BD 之類)的銷售額為 42 億日元,這部分的推測金額也算入的話,日本動畫音樂在 2016 年的整體銷售額是要超過 378 億日元。

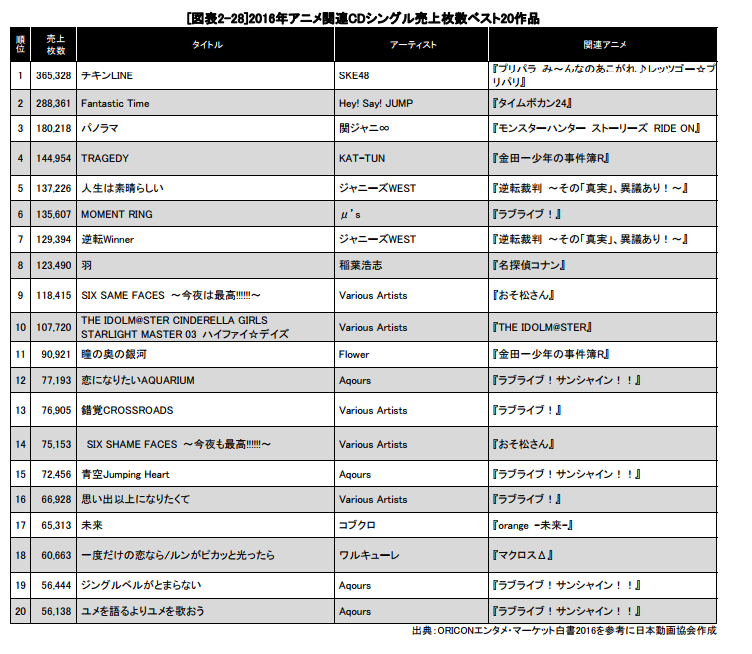

而現在動畫音樂 CD 的演唱者來源是歌手、偶像組合、聲優組合三分天下,其中增加的是聲優組合,2013 年到 2016 年動畫相關 CD 單曲 TOP 20 中,歌手佔比從 55%→25%→ 35%→15%,偶像佔比27%→30%→20%→30%基本持平,聲優組合佔比 18%→45%→45%→55%,聲優演唱歌曲的增加,這是考慮到聲優人氣與顯著增長的 Live 娛樂領域的協同,構築一個從歌曲收錄到 Live 連續可控制的商業體制,使收益最大化,暫時聲優唱歌增多的趨勢還會繼續。

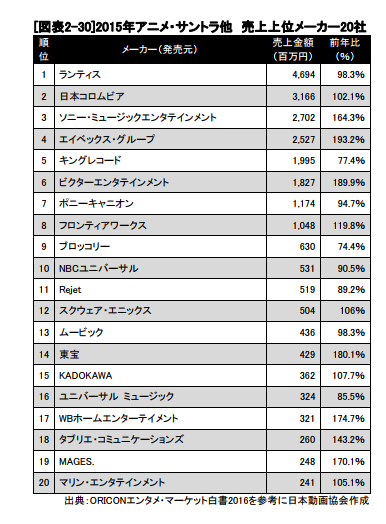

而在動畫音樂領域前三的大廠分別是 Lantis(LoveLive! 等)、日本哥倫比亞(偶像大師等)、Sony Music Entertainment(大量的動畫音樂歌手)。

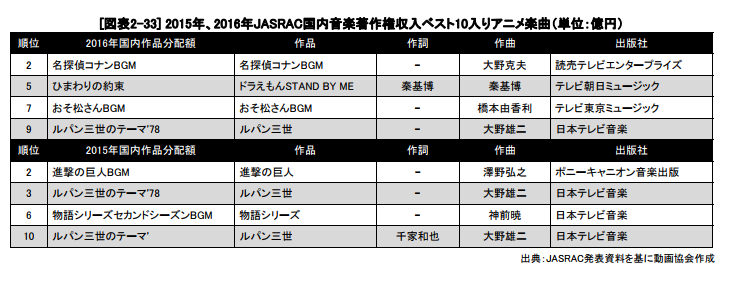

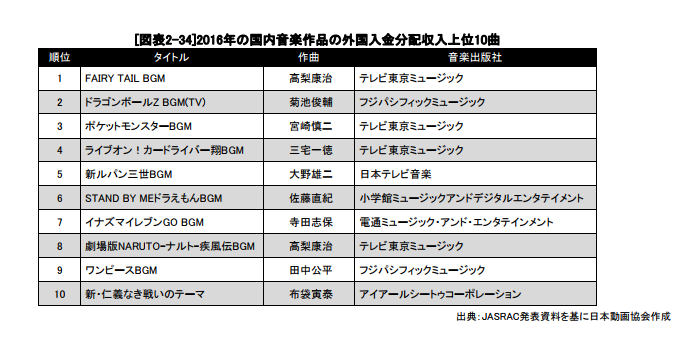

而在日本國內音樂著作權收入方面連續 2 年前 10 的樂曲中有四首是動畫歌曲。而日本音樂在海外地區的授權收入 Top 10 中 9 首是動畫歌曲,包含《妖精的尾巴》、《龍珠Z》、《口袋妖怪》、《哆啦A夢》《魯邦三世》、《海賊王》、《火影忍者》、《閃電十一人》等作品的 BGM。

在世界市場中的日本動畫

伴隨著新興國家與發展中國家的經濟持續增長,這些國家 GDP 佔到了全球總量的 1/3,人口則是佔到了全球的 3/4,對於這些國家來說脫貧致富依舊是將要繼續面臨的課題,而在產業化順利發展的地區,人們迎來了衣食富足的生活,對於教育和娛樂的投資今後活躍起來。今後動畫等娛樂影像提供給發展中國家民眾的機會毫無疑問也會增加。

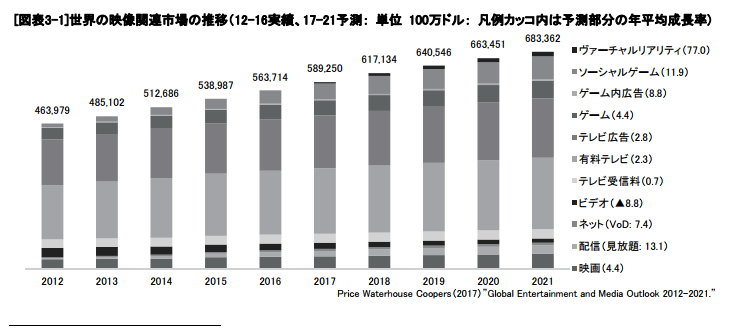

而現在影像相關媒體領域中又出現了全新的虛擬現實領域,雖然 VR 在 2016 年產業規模還很小,但 VR 技術確實將會給動畫相關娛樂產業帶來極大的影響,根據投資銀行 Goldman Sachs 的調查,悲觀看在 2025 年全球 AR、VR 市場規模將達到 230 億美元,樂觀的話這一數字將會是 1820 億美元。

2016 年世界影像市場規模為 5637 億美元,以 2016 年日元美元平均匯率計算相當於 61.4 兆日元,是一個規模極其龐大的市場。2012 年到 2021 年世界影像市場的平均成長率在 3.9% 以上,光碟等物理媒體的流通增長將會縮小,除此之外 VR 年平均增長率 77%,配信年平均增長率 13%,手遊年平均增長率為 12%。數碼化媒體牽引增長顯而易見,但電視媒體的市場份額依舊會佔據大半。

並不存在對於全球動畫市場規模的推測,雖然由於定義存在差異直接拿來比較困難,印度的調查公司 Digital Vector 的數據是 2015 年世界動畫市場規模為 2440 億日元,相較於 2014 年增長 5% 以上。

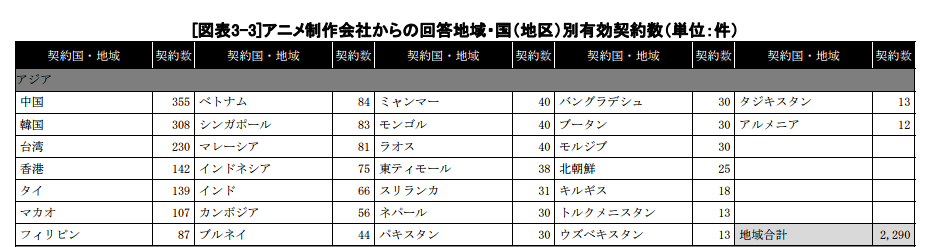

中國超越美國成為日本動畫第一大締結合同國家

在《日本動畫產業報告》中統計分析日本動畫與世界市場的聯繫依舊是採用了向動畫製作公司送交問卷,調查這些日本主要動畫製作公司與日本以外國家和地區的合同數量。今年回答的公司數量是 19 家,合同數量為 6649 ,合同數量與 2015 年的統計相比增長 1.5 倍,簽訂合同的對象國家與地區數量增加到 221 個。

在 2016 年的調查中一直以來與日本動畫公司簽訂數量維持在首位的美國掉落到第四位,而中國以 355 份合同的數量位居榜首,相較於去年中國在 2016 年與日本公司締結的合同增加 24%,第二位是韓國,中韓之間只差 47 件合同。韓國的合同數量增長 80.1%,中國台灣與日本的合同數量增長 51.3%。中國大陸、韓國、中國台灣與日本簽訂的契約佔到調查中日本公司與全球各地簽訂契約數量的 13.5%。亞洲 31 個國家和地區中,23 個國家和地區與日本動畫公司的合同數量在 20 件以上(朝鮮在 2016 年與日本動畫公司簽訂了 25 份合同),亞洲全體在日本動畫海外業務中的存在感很大。

契約內容

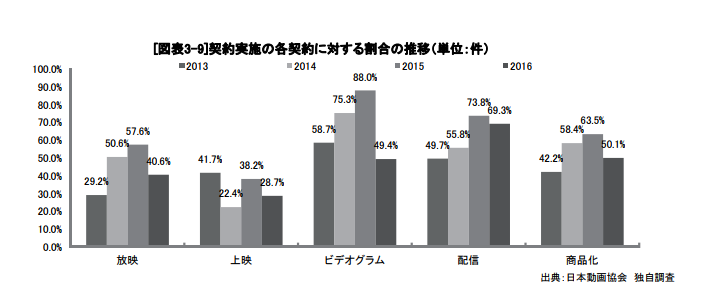

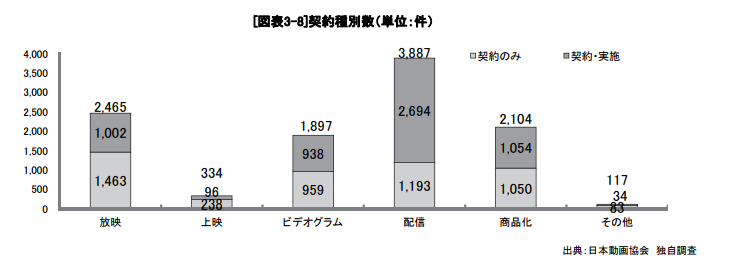

在日本動畫公司與海外各國家和地區締結的契約中,作品流通契約(日本動畫在海外的上映、配信等)依舊是支柱。其中配信相關合同尤為突出,合同履行比率也高,商品化合同也增加。

在中國與歐洲等地,存在外國動畫在其境內上映的數量限制,也就是存在配額制,但對於新興的網絡配信相關限制較為緩和,或者是不在相關規定適用範圍內,這就成為了中國與歐洲等地區對日本動畫需求增大的根源。和 2015 年一樣,來自中國影片配信企業的極高動畫播放權購買金額,支撐著日本動畫在海外市場的成長,但是中國相關政策的動向將有可能給日本動畫在中國的業務展開打來很大的變化,這也是日本動畫需要留意的地方。

而在 2016 年日本動畫公司與海外簽訂的合同,履行率整體不高,在合同簽約對像國以及簽約件數增加的背景下,以多個國家為對象,或者是將多部作品打包銷售的批量合同增加,很有可能是導致履行率低下的原因。

在合同類型方面,日本動畫產業特徵的商品化合同,和配信等影像流通合同相比數量很少,在日本市場上動畫作品會進行多樣化的展開,要想讓日本動畫在海外地區能夠和在日本市場進行多樣化展開,日本方面就應該與一直以來的合作方討論不只是銷售,還有動畫在當地展開的問題,作品配信加上在當地進行商品銷售,同時也與全球性的配信平台商討商業架構,應該會有效果。

2016 年日本動畫在海外市場的銷售額為 459 億日元,是 2015 年同一數字的 1.3 倍,這一成長的原動力,不只是新舊動畫作品的相關權利銷售持續向好,還有《你的名字》,《在這個世界的角落》等新作動畫電影在全球多數國家上映走紅,再加上中國影片網站對於日本動畫製作費的投資,以及來自 Netflix 和亞馬遜等全球配信平台的新作配信權利授權金。

而以授權費用來統計日本動畫在海外市場規模的話,2016 年依然是日本動畫在海外市場規模的最高峰,未來中國影片網站的購買播放權的攻勢能否繼續,面向海外市場展示全新價值的後續動畫製作,全新的海外展開商業模式,與中國企業與全球配信平台的合作活用,將會成為維持日本動畫海外市場規模的關鍵。生於憂患而死於安樂。

海外向日本動畫製作

①面向日本市場製作

迄今為止,日本動畫作品幾乎都是以日本市場為前提企劃製作流通的,製作委員會這種模式,也是在以日本市場為對象的動畫作品為前提之下誕生的。面向日本市場開發的作品,是將海外市場作為二次市場流通。

八九十年代,為了讓日本本土向的動畫作品在海外市場變成更容易完結的形式,經過當地的公司進行再編輯再創作,再在當地市場流通等問題(超時空要塞就是金和聲將三部日本動畫揉在了一起),日本國內動畫行業產生了分歧。

②以在海外市場流通為前提的委托製作

在其八十年代,因為日本動畫公司製作能力較高以及當時日元美元匯率,讓很多美國動畫外包給日本動畫公司,東映動畫、蟲Production、東京 Movie 新等當時的大手製作公司都接過美國動畫製作的外包,當時作畫等勞動集中的工作部分是采用製作委托的形式外包給了日本的動畫公司。這些動畫基本是以在美國以及海外市場流通為前提,同時一些美國動畫製作公司在日本成立分部,和找日本動畫製作公司外包沒有什麼不同。

③以全球配信流通為前提製作

Netflix 與亞馬遜等全球配信平台公司,除了購買已有的面向日本國內的動畫外,為了競爭以及差別化經營,開始在獨佔作品方面發力,Netflix 在今年 8 月舉辦的大規模動畫製作發布會,就是與有著實績的原作和製作公司,面向世界的青少年與成年人觀眾推出高質量作品。Netflix 等全球配信公司不參加製作委員會,而是為了確保配信權先行支付授權費用,日本的動畫製作者在保持自己權利的同時支配這些資金,使得自由度較高的開發作品成為可能,也就是構建出一種協力合作體制,而且這些全球配信平台,對於作品在日本市場的播出、活動上映等作品流通網絡並存的已有商業習慣也有考慮保存下來。

④以中國企業主導的配信流通為前提製作的動畫

現在中國影片網站對於既有的日本市場向動畫也有購買和參加製作委員會,運用日本動畫公司製作中國網絡漫畫為原作改編的動畫也有所增加。這些中國企業購買、企劃製作的動畫作品,在中國市場並非輕易就能通過傳統媒體播出,而是以在政策限制以外的網絡配信平台流通作為前提。同時也在日本市場流通這些作品。本來是以中國國內市場為對象製作的動畫,在日本市場流通特別是在日本地上波頻道播出,是為了在中國市場上提升對作品的期待。

而這些出口轉內銷向動畫業務的實施者,並非中國的電視台,而是中國的網絡企業,這些中國網絡巨頭旗下的動畫和遊戲相關公司,在日本設立分公司,有的還會購買日本既有的動畫製作公司。與全球配信平台公司與日本動畫產業的接觸不同,中國向的動畫作品是中國資本單獨出資製作,就不存在製作委員會這樣的模式,還有就是中國向的動畫作品。是以中國網絡漫畫與古典作品作為原作改編,對於日本企劃者創作者在作品本身的創作範圍方面有很強的限制傾向。因此今後不易面向日本市場流通為前提,就和當年美國一樣,將動畫製作外包給日本的可能性是無法否定的,如果中國動畫變成了和第②種相同的製作體制的話,很難被視為日本動畫作品。

其實歐洲也有動畫和電影,只是亞洲人不知道為什麼很少注意,是認為那邊不行?但那邊的動畫和電影市場絕對及得上其他西方市場。例如超級無敵羊咩咩等等。